最近又爆出了一件大事!

根据知情人士透露,字节跳动通知在TikTok新加坡总部任职的中国籍员工向中国缴税,否则就将面临股票期权兑现能力的风险…

引发一大波网友关注,相关信息也随之在全网传疯

图源:小红书

到底怎么回事呢?快来跟万事通一探究竟吧~

TikTok中国籍员工

需向中国缴纳个人所得税

否则期权发放将出现问题!

根据英国媒体《金融时报》援引的三位知情人透露,“从中国迁到新加坡的字节跳动员工在本周二(1月21日)收到了一份内部备忘录,要求他们向中国税务机关报告收入,并缴纳相关税款,以兑现占其薪酬很大一部分的股票期权。”

据了解,字节跳动的很多员工都将部分薪酬都是采用限制性股票的形式发放,这些股票通常会在几年内归属,由字节跳动以公司名义回购。

这一次要求缴纳中国个人所得税,据知情人士估算,有1000名Tik Tok员工可能会受到影响,收入可能会大幅缩水…

要知道中国最高税率为45%,而新加坡的最高税率为24%,这意味着税收差异很可能会高达21%!

具体缴纳多少个税主要取决于个人工资的多寡,这是因为中新两国都采取分级税制。

字节跳动鼓励旗下在新加坡Tik Tok总部受雇的中国公民报告收入,但这并非是强制要求。

但是TikTok中国籍员工必须必须要出示中国个税的纳税证明才可以全面参与回购,其所欠税款将会由公司以等值的限制性股票单位持有。通知中明确指出,对于2025年8月31日之前未按规定申报的员工,将限制其RSU(期权)回购权利。

知情人士还补充道,“字节跳动将会向受到影响的员工提供最多2年的补贴,但并未说明这些补贴是否足以弥补缺口…”如果TikTok的中国籍员工选择补缴税款,需要一次性支付大约两年税负差额(大约18.6W人民币),如果放弃股票期权,那么相当于损失数年薪酬激励!

目前,字节跳动并未回应相关媒体的置评请求。此外,像腾讯等在新加坡设立公司的中资企业,也通知中国籍员工向中国报税。

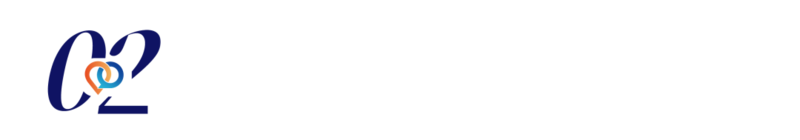

在新加坡务工的中国人需要交两份税?引发一大波网友激烈讨论!

字节跳动鼓励驻新加坡Tik Tok总部向中国税务局补缴个人所得税,这件事引发一大波网友激烈讨论:

图源:小红书

要知道,很多中国人都是冲着新加坡的高汇率、低税率来新加坡打工,就为了赚一些汇率差额,多给家里打点儿钱。

之前曾有一位来新加坡工作的中国大叔表示,自己在新加坡做了6年保洁。一直以来自己每个月发了工资都会给家里打1300新左右(大约7100人民币)。

示意图图源:诗华日报

但就目前的情况来看,这位中国大叔可能就要重新审视自己的财务规划了,每个月往家里打的钱有可能会缩水…

这里再给大家以一位年薪百万的中国籍互联网大厂员工的个人所得税举例,可以发现同样的薪资在新加坡可以比在中国内地获得高出10W人民币左右的收入,如果薪资继续上调,那么两者之间的差距将会被进一步放大!

也就出现了“在新加坡工作5年,省下的税款可以在国内付个首付”的说法。

交税不看国籍看“税籍”看你是新加坡&新加坡税收居民

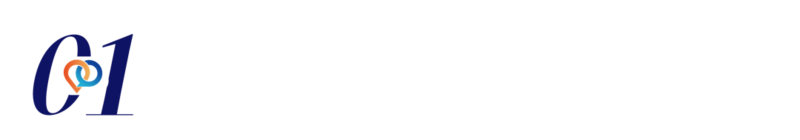

字节跳动这场看似普通的税务合规行动,实则是中国在全球税收战场落下的关键一子,更可能预示着跨国避税“擦边球”时代的终结。

这也让许多出国打工人第一次意识到:2019年修订的《个人所得税法》第8条早已埋下了伏笔…

第一点,我们需要明确,“税务跟国籍没有关系,与税籍有关”。被哪个国家确定为纳税人,就需要向哪国纳税。

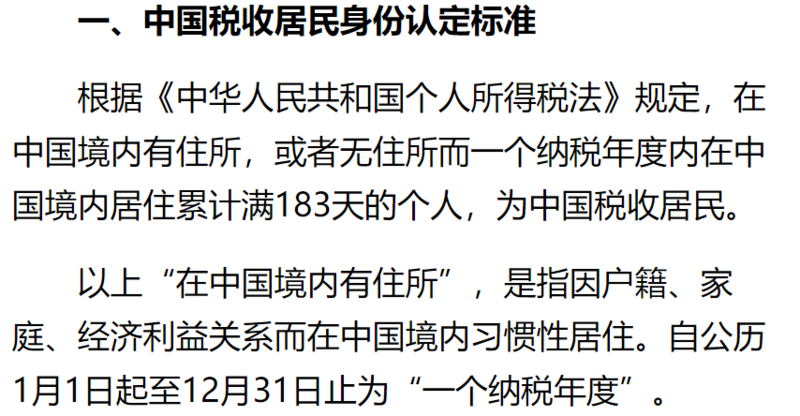

按照《中华人民共和国个人所得税法》,满足以下条件为中国税收居民:

在中国境内有住所的中国公民和外国侨民。但不包括虽具有中国国籍,却并未在中国大陆定居的同胞;如果在中国有住所,或是无住所但在一个纳税自然年内居住超过了183天,都会被归类为中国税收居民。

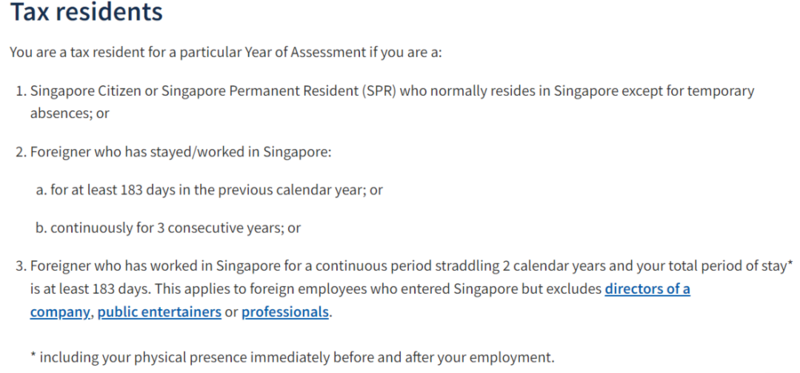

而根据新加坡的官方定义,新加坡税收居民包括:

新加坡公民及永久居民;一个日历年内在新加坡居住/工作超过183天,或连续三年的外国人在新加坡连续工作超过2个日历年且总逗留时间至少为183天的外国人;这适用于新加坡公司的外国雇员,但不包括公司董事、公共演艺人员或专业人士。

但问题也接踵而至,按照目前中新两国的个人所得税税收规定来看,不乏同时被中新两国同时定义为纳税人的案例。

不少海外打工的网友发问:“难道打一份工,还得交两份税?”

中新两国早有对策 只需向一国报税即可!

其实大家根本无需担心,这个问题两国政府早就已经想到会出现这种情况。

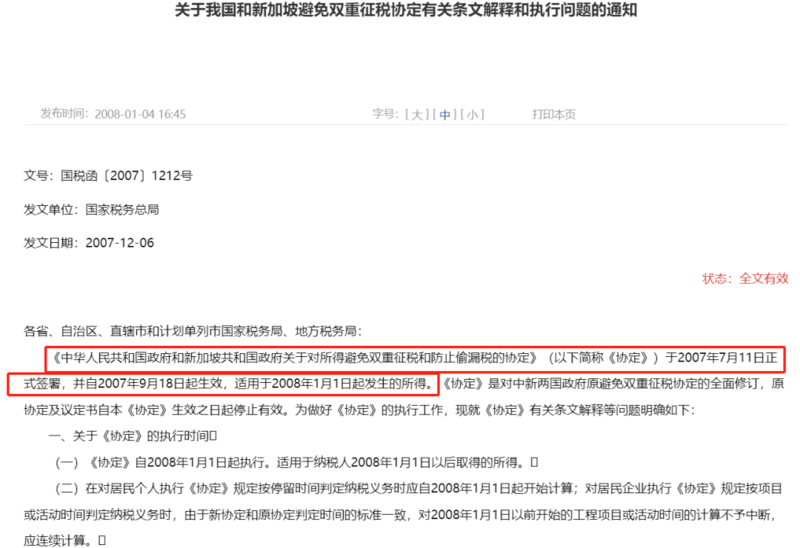

所以,为了避免双重征税、防止有人抓住漏洞偷税漏税。中国与新加坡早在2007年就签订了《新加坡共和国政府和中华人民共和国政府关于所得避免双重征税和防止偷税漏税的协定》(以下简称《中新协定》)。

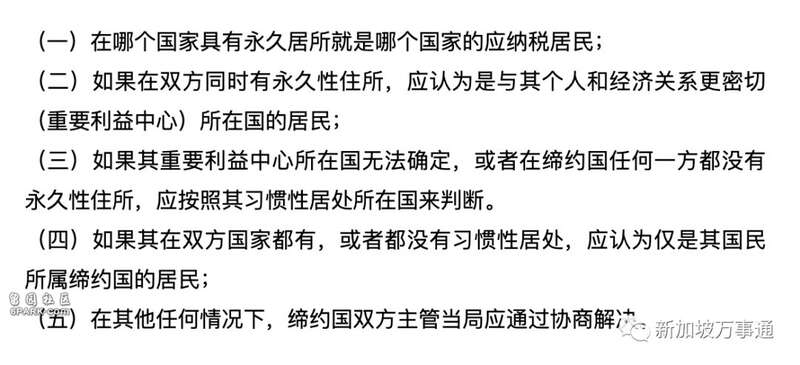

中新两国关于这份协定在2009年时又签订了第二议定书。《中新协定》详细规定了,如果同时为两国纳税人,该如何定义“税籍”:

简单来说,如果过去一年,你的工作基本都在新加坡,只需向新加坡交税。按照新加坡税务规定,年收入在$20000以下,不用纳税。但依然需要在网上提交材料进行申报,只是不需缴纳。注意:《协定》中所说的永久居住,长期租房也算。在新加坡长期租房,也算是永久居住哦!

PR、外籍劳工在新加坡工作生活要不要向中国交税指南

不过,在实际操作中,因为每个人情况不同,无法借由条文判定以下情况是否需要两边纳税…

Q

在中国有房产,但工作生活在新加坡,需要向国内交税吗?

A

需要判定纳税人在哪边居住时间超过183天以上,长期租房也算永久性居住。如果日常都在新加坡,那么只需向新加坡交税。

Q

在新加坡工作,也有在中国做投资,需要向中国交税吗?

A

有在中国获得收入,那就需要按照中国的《个人所得税》规定缴纳税款。

Q

只是偶尔去一趟新加坡,所获得的收入要给哪个国家交税?

A

如果非新加坡居民在一个自然年里,在新加坡工作不超过60天,所获得的收入在新加坡免征所得税,但是必须要向中国缴纳税款。(但不适用于公司董事、公众艺人、从事专业工作人员)

Q

中新两头跑,在中国待200多天,同时在新加坡也有收入

A

这里要给大家划重点:在新加坡的收入可能会被新加坡优先征税,扣除的剩余部分则需要按照中国税率缴纳。

Q

我是中国籍新加坡PR,要向中国交税吗?

A

无需纠结,在新加坡交税即可

在新加坡偷税漏税是重罪!万不可瞒报漏税…

要知道新加坡是以“法律严格”出名的国家,偷税漏税可是重罪!

根据新加坡所得税法第96段,偷税漏税的行为会被处以3倍未缴部分的金额罚款,偷税人也可能会被处以最高3年的有期徒刑或$10,000新币的罚款,或者二者并施。

使用虚假文件进行报税的行为,违法者会被处以最高4倍未缴部分的罚款,同时可能被判处5年有期徒刑或$10,000新币的罚款,或者二者并施。

根据新加坡商品和服务税法,偷税漏税的公司会被处以3倍未缴部分的罚款,公司还会被额外处以$10,000新币的罚金,同时公司法人或负责人可能会被处以最高7年的有期徒刑。

万事通再次提醒:千万千万千万不要偷税漏税。

别抱有侥幸心理,觉得在新加坡漏缴中国个人所得税没有关系!你要知道中国和新加坡是有签署金融账户涉税信息交换(CRS)。

所有与中国签署CRS的国家,都会将中国居民的海外收入信息交换回国内。

你是否交税,国家一清二楚!

新加坡国务资政李显龙:世界上最宝贵的资源是“信用”!

新加坡国务资政也曾说过:“世界上最宝贵的资源是信用”。同时也一直在倡导人们要做诚实守信的人,并且要付出一切努力去守护这份信用。

按时交税就是对国家守信的一种体现!

Advertisements